本周总评

中国维生素市场下游维持刚需采买,询单交投表现清淡,市场处于观望状态。维生素a、e主流厂家停报停签,国内终端按需采买,市场偏弱运行。维生素b1、b6有厂家停报,维生素d3工厂提高报价,市场价格坚挺。叶酸上游工厂挺价意愿较强,市场价格稳中震荡偏强调整。维生素b12、烟酰胺下游需求疲软,市场价格基本平稳。维生素c、肌醇实际成交清淡,贸易价格弱势运行。其他品类价格弱稳运行,相应询单成交不多。

从上周开始,西欧各个国家纷纷开始进入为期1至2周的春假(嘉年华假),市场更显平静。针对处于价格较高水平的产品,终端用户观望气氛较浓,即买即用,购买现货,或者尽可能在合同中写入保价条款。

01

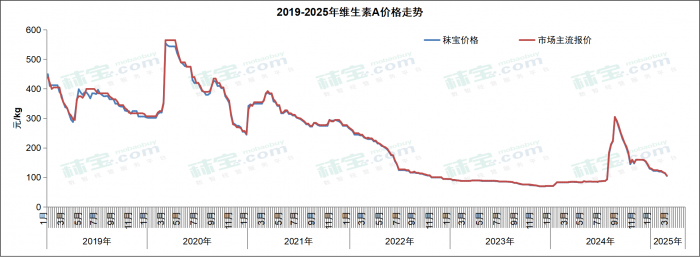

维生素a

本周国内500市场主流价格102-110元/kg。维生素a主流厂家停报停签,下游需求不佳,询单清淡,市场价格弱势运行。后期需关注市场供应情况以及各环节库存变化。据市场消息称,本周浙江医药和新和成厂家饲料级va产品暂停报价。

欧洲va1000目前市场报价38-42欧元/kg。虽然需求不佳,但是可以感受到生产商们仍然在非常努力地挺价。市场达成高度共识,等待basf恢复市场供应过程中,va价格仍将一路走低,再次出现一两年前的历史最低价格不是不可能。目前欧洲市场报价和执行价格偏差不大,一线产品价格在39-42欧元/kg之间,某些小品牌报价稍低。

02

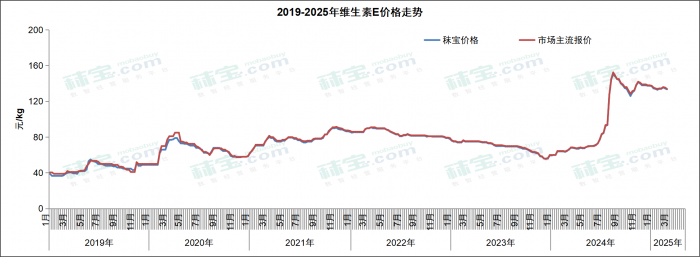

维生素e

本周国内市场主流价格132-136元/kg。维生素e主流厂家停报停签,市场观望情绪渐浓,关注度有所提升,国内终端按需采买,市场窄幅偏弱运行。后续需关注市场供应及报价情况。据市场消息称,本周浙江医药和新和成厂家饲料级ve产品暂停报价。

欧洲ve目前市场报价16-16.30欧元/kg。前期传出dsm由于原材料跟不上,停产两周的消息,一些生产商开始提高报价,市场反应是直接进入观望状态。在中国春节过后,市场在上周开始逐渐恢复基于q2需求量的采购。到目前为止,合同覆盖率已经达到70%左右的q2需求量。

03

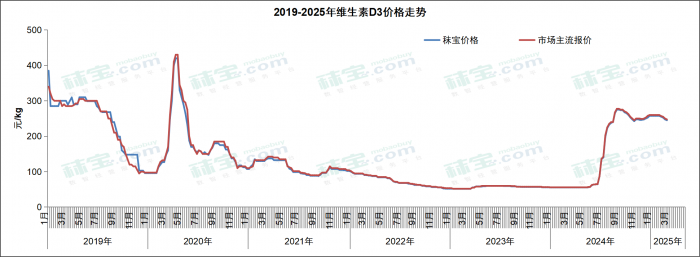

维生素d3

本周国内市场主流价格235-260元/kg。维生素d3工厂提高报价,市场货源库存一般,市场价格坚挺,后续需关注厂家价格调整情况。据市场消息称,2月24日,浙江医药维生素d3报价360元/kg。

04

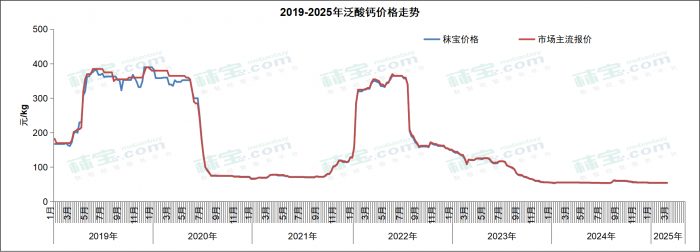

泛酸钙

本周国内市场主流价格52-56元/kg。厂家主要对前期合同发货,终端刚需补货,市场需求清淡,价格偏弱运行。

欧洲市场主流报价6.80-7.20欧元/kg。市场安静,价格基本稳定,市场缺少某些客户需要的大袋包装。根据订单的体量,价格有些上下的偏差。有几家新进厂家开始接触欧洲市场,意欲通过欧洲终端的质检流程,进入欧洲市场。这也是两大厂家把价格一直压得如此低的原因。

05

维生素b1

本周国内市场主流价格240-250元/kg。国内有厂家停报,市场货源有限,贸易市场价格坚挺,根据品牌和生产日期不同,局部价格稍低。后续需关注上游厂家报价。

欧洲市场报价28.50-30欧元/kg。b1价格经过先前的逐步往上推动操作,目前基本稳定,但是仍然显示出小幅上涨的迹象。一些大生产商告知客户,下半年b1价格仍将逐步上涨。

06

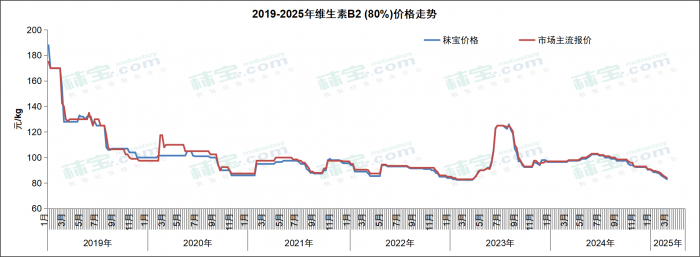

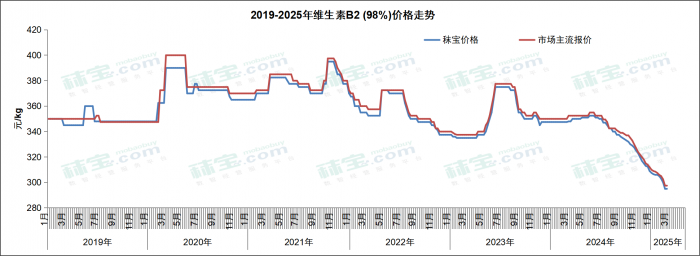

维生素b2

本周 (80%) 市场主流价格80-88元/kg,vb2 (98%) 市场主流价格285-310元/kg。厂家供应充足,国内市场货源多,终端维持刚需补货,市场价格稳中偏弱运行。

欧洲市场报价17.00欧元/kg。价格稳固在17欧元/kg。两个欧洲厂家都恢复了正常供货。由于近两个月b2价格的跌幅稍大,市场按部就班采购。hegno的b2在本周通过欧盟的饲料添加剂质量安全评估,预计在不远的将来,hegno的b2最终可以获得欧盟市场的准入。

07

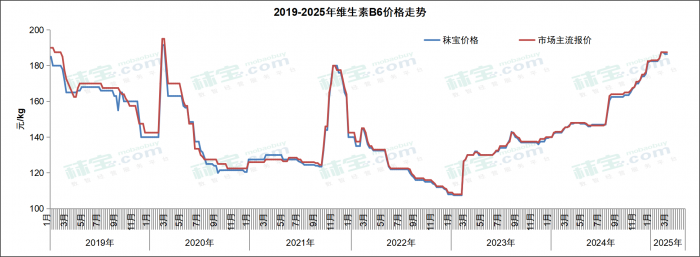

维生素b6

本周市场主流价格185-190元/kg。维生素b6有厂家停报停签,市场货源有限,贸易市场价格坚挺。后续需关注厂家定价策略和市场库存情况,以及新产能供应格局变化。

欧洲市场价格24-25欧元/kg。价格始终处于小幅攀升阶段,终端库存极其有限。贸易商处的货源储备也很少,市场执行价格上涨明显。

08

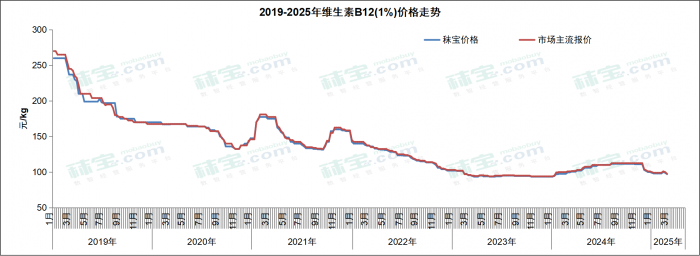

维生素b12

本周市场主流价格95-100元/kg。维生素b12下游需求疲软,市场价格基本平稳,后续需关注下游库存变化。

欧洲市场价格目前稳固在高位: 55-60欧元/kg。价格平稳,供需平衡。

09

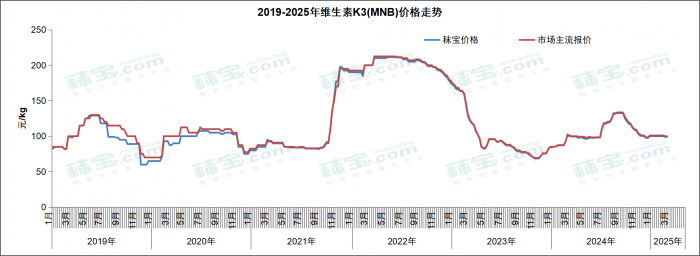

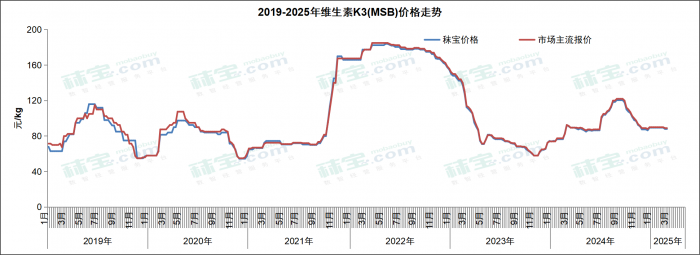

维生素k3

本周 (msb) 市场主流价格86-92元/kg,维生素k3 (mnb) 市场主流价格98-102元/kg。维生素k3主流厂家停报停签,市场价格偏弱调整,终端刚需补货,主流企业停产检修,后续关注厂家生产和市场成交情况。

欧洲市场价格13.00欧元/kg。k3市场价格目前企稳,欧洲终端开始释放q1后期以及q2的需求。

10

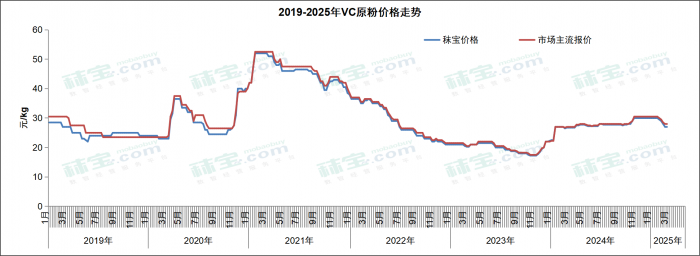

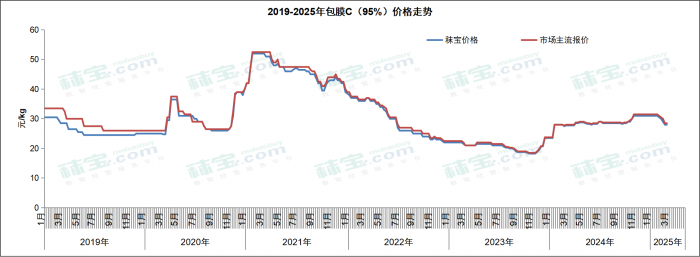

维生素c

本周国内原粉市场主流价格26-30元/kg。维生素c终端维持随采随用,业内对后市多看空,市场价格窄幅趋弱,后续需关注下游库存变化和市场成交情况。

欧洲市场价格3.65-3.75欧元/kg。

11

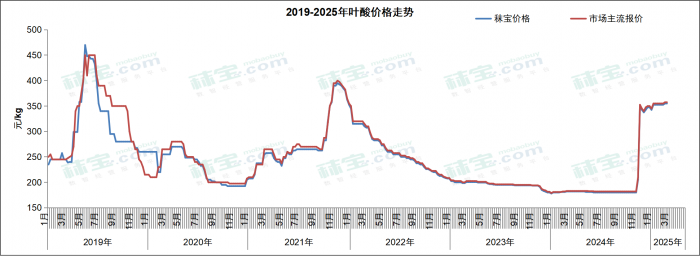

叶酸

本周国内市场主流价格345-370元/kg。上游工厂挺价意愿较强,市场价格稳中震荡偏强调整,后续需关注厂家生产和前期订单执行进度。

欧洲市场价格48-50欧元/kg。50欧元/kg已经逐渐成为成交价格,渠道里的货源严重短缺。加之目前不管在欧洲有仓库还是没有仓库的生产商,都集体停止发货,欧洲市场价格呈现明显的跳涨趋势。

12

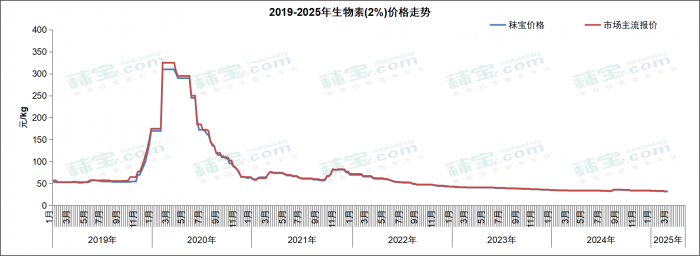

生物素

本周国内2%市场主流价格31-34元/kg。市场平静,价格稳中整理运行。

欧洲2%生物素报价3.50欧元/kg,生物素纯品价格稳固在目前的135-140欧元/kg。

13

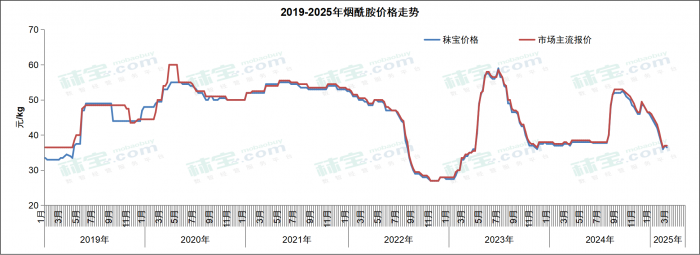

烟酰胺

本周市场主流报价36-38元/kg。烟酰胺下游需求疲软,询单冷清,价格基本保持平稳。后续需关注下游需求变化情况。

欧洲市场报价4.55-4.70欧元/kg。在印度厂商宣布不可抗力之后,中国厂商见机停报,恢复报价后,价格继续下滑。由于财务年度即将在3月结束,印度厂家开始不断推销产品做销售的最后冲刺。目前报价已达4.55欧元/kg。

14

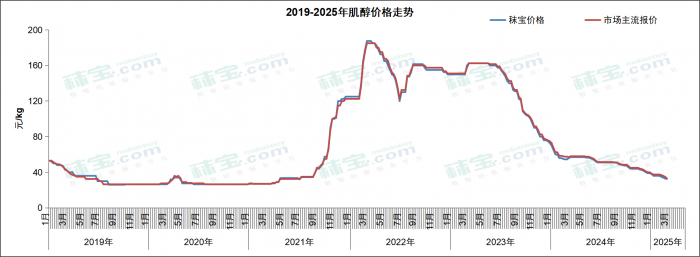

肌醇

本周市场主流报价30-36元/kg。市场供应过剩,下游消费缺少支撑,肌醇价格弱势运行。

欧洲市场价格4.50-6.00欧元/kg。生产商的以价格换市场的竞争意识逐步显现。中国的fob价格明显下降。虽然目前欧洲市场价格仍旧稍高,但是结合目前中国的fob报价,预计后期欧洲市场的采购成本将下降至4.5-5欧元/kg左右。

15

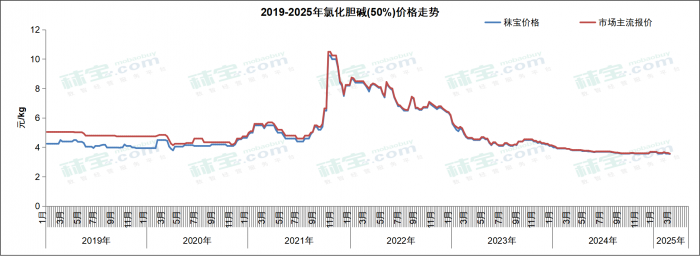

氯化胆碱

本周国内市场主流价格3.5-3.65元/kg。前端原料价格稳中窄幅调整,氯化胆碱主流厂家报价震荡运行,市场随之窄幅偏弱整理,下游维持刚需采买,局部流通货源价格稍低。后续需关注欧盟对原产于中国的氯化胆碱反倾销进展。

欧洲市场氯化胆碱(70%)的中国品牌:1.20-1.25欧元/kg(附加补追缴反倾销税的权力),产品供应非常有限。欧洲品牌:1.60欧元/kg。氯化胆碱(70%)价格已经开始较明显地快速上升,达到1.60欧元/kg以上。一些卖油喷粉的加工商q1的货物已经售罄。

-

2024年10月31日,欧盟开始了对中国厂家生产的胆碱类产品的反倾销调查。

-

2025年1月21日,欧盟委员会发文,开始注册入关的中国品牌的各个不同载体,不同物理形态,浓度最少在30%以上的胆碱产品,注册的有效期为9个月。

-

从1月21日至10月21日之间入欧盟海关的上述形式胆碱,欧盟保留追溯反倾销税的权力。(详细信息见:https://eur-lex.europa.eu/legal-content/en/txt/pdf/?uri=oj:l_202500092)

欧洲生产商也注意到了某个产自越南的品牌正在利用反倾销的灰色地带。同时,欧洲一些贸易商已经开始对q1后期和q2的已签订合同保留附加反倾销税值的权力。据悉,q2液态胆碱价格将继续上行,q2氯化胆碱的各类产品的价格上涨将为必然趋势。